Налоговый вычет — это возврат уплаченных ранее налогов на доходы физических лиц (НДФЛ), получить его можно в нескольких ситуациях, начиная от покупки недвижимости, заканчивая налоговой компенсацией расходов на образование или лечение (покупку медикаментов). Чтобы государство вернуло ранее уплаченный вами НДФЛ необходимо, чтобы выполнялся рад условий и были поданы соответствующие документы в Федеральную налоговую службу (ФНС). В этой публикации мы расскажем о видах налогового возврата НДФЛ, а также дадим ссылки на руководства по вопросам как и сколько денег можно получить при оформлении налоговых вычетов

Публикация актуальна для налоговых резидентов Российской Федерации, которые официально трудоустроены и платят налоги на доходы физических лиц в размере 13% — в соответствии с Налоговым Кодексом РФ получить налоговый вычет можно только с НДФЛ, ни с транспортного налога, ни с налога на землю оформить налоговый возврат невозможно.

Что такое «налоговый вычет» (налоговый возврат)?

Налоговый вычет — это сумма, на которую уменьшается налогооблагаемая база (то есть доход, с которого уплачивается налог по ставке 13% НДФЛ) в соответствии со статьей 171 НК РФ. Механизм вычета осуществляется в двух схемах, во-первых, это снижение ежемесячно отчисляемого работодателем налога на доходы физических лиц, а во-вторых, получение вычета можно представить как налоговый возврат, когда налогоплательщику, получившему право на соответствующий вычет, Федеральная налоговая служба возвращает ранее уплаченные налоги НДФЛ в рамках размера налогового вычета.

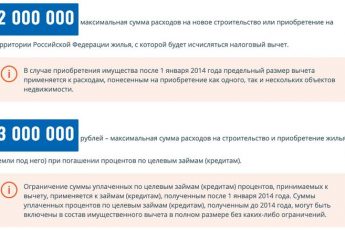

Помните, что существует максимально возможный размер налогового вычета, а так же ограничение, что возврату из бюджета подлежит не вся сумма понесенных расходов в пределах максимально доступного налогового вычета, а только в пределах, соответствующих сумме ранее уплаченного налога на доходы физического лица.

Налоговый вычет/возврат доступен как гражданам России, так и иностранцам, официально выплачивающим налог на доходы физических лиц по ставке 13%, то есть являющихся налоговыми резидентами Российской Федерации. При этом, если вы работаете как самозанятый или как индивидуальный предприниматель, то есть не платите НДФЛ, то налоговые вычета вам недоступны.

Виды налоговых вычетов в России

Налоговый Кодекс Российской Федерации предусматривает пять видов налоговых вычетов:

- Стандартные налоговые вычеты — ст. 218 НК РФ;

- Социальные налоговые вычеты — ст. 219 НК РФ;

- Имущественные налоговые вычеты — ст. 220 НК РФ;

- Профессиональные налоговые вычеты — ст. 221 НК РФ;

- Инвестиционные налоговые вычеты — ст. 219.1 НК РФ.

Помимо этого в соответствии со ст. 220.1 НК РФ существуют налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с производными финансовыми инструментами срочных сделок (ФИСС) на организованном рынке ценных бумаг.

Мы собрали для вас подборку ссылок на пошаговые руководства по вопросам оформления налоговых вычетов:

- Лимиты налоговых вычетов

- Пример расчета налогового вычета при покупке квартиры

- Список документов для получения налогового вычета

- Куда обращаться за получением налогового вычета?

- Распределение налогового вычета между собственниками квартиры

Вот это хорошие правила получения вычета теперь! Я получал еще в 2010 году по старым нормам и пришлось разделить эти потенциально возможные 260 000 рублей с одной квартиры на двоих (на меня и на супругу), то есть в сумме мы получили по 130 000 каждый, а за ипотеку вообще ни копейки… Если бы сейчас покупали жильё — нам бы вернулся минимум миллион рублей НДФЛ!!!

Да, практически ежегодно налоговое законодательство становится всё более дружелюбно для семей с детьми, которые берут ипотеку.